從「無殼蝸牛」晉升為「有房一族」後,除了每年 5 月要繳納房屋稅,11 月還要面對另一項固定開銷 ── 地價稅。

發現身邊蠻多已經買房的朋友常常納悶:自己明明符合自用住宅用地優惠稅率 2‰ 的條件,為什麼繳的卻是一般稅率 10‰?

其實,問題出在一個大家容易忽略的步驟。若你也遇到同樣情況,別擔心,本篇文章將揭開關鍵原因,並分享幾個地價稅節稅小撇步,幫助你把荷包守好。

地價稅從10萬變2萬?小林錯過了一個關鍵

去年,我朋友小林剛買了一間透天,第一次收到地價稅單時,差點沒被數字嚇傻。稅單上寫著要繳 10 萬元,讓他以為是不是政府算錯了。後來才發現,原來他名下這塊地被歸在「一般用地」,適用的稅率是 10‰。

如果他當初在過戶後,及時申請「自用住宅用地」,情況就完全不一樣:

- 申請「自用住宅用地」 → 稅率降到 2‰

- 實際繳納金額 → 一年只要 2 萬元

等於直接省下 8 萬元。小林苦笑說:「真後悔沒早點知道過戶後要主動申請自用住宅用地,我就不用白白繳這麼多冤枉錢了!」

這件事讓我們徹底明白,買房不是只有看貸款利率或裝潢費用,如果忽略稅務,持有成本可能瞬間暴增。而懂得善用「自用住宅用地」優惠,地價稅至少能省下 5 倍以上,長期下來差距驚人。

地價稅介紹

依《土地稅法第 3 條》規定:地價稅是政府針對已規定地價之土地(田賦已停徵除外),向土地所有權人或典權人定期課徵的一種土地稅。

地價稅採「總歸戶制」:

- 同一人在同一縣市名下的所有土地,會合併計算,開立一張地價稅單。

- 但若在不同縣市皆有土地,則會收到多張地價稅單。

需要注意的是,地價稅不是以成交價或是市價作為課稅標準, 而是以「申報地價」搭配「所在地的地價稅率」計算,每年繳納一次,繳納期間則統一為每年 11 月 1 日至 11 月 30 日。

地價稅的計算公式:

應繳地價稅 = 申報地價 × 地價稅率

申報地價

土地所有權人在申報地價時,可依公告地價上下 20% 範圍內調整:

超過上限

若申報地價高於公告地價 120%,則以公告地價 120% 為準。

低於下限

若申報地價低於公告地價 80%,政府得照價收買,或直接以公告地價 80% 作為申報地價。

未申報

若未辦理申報地價,則一律以公告地價 80% 作為申報地價(若土地所有權人原本就想以 80% 申報,可直接免申報)。

地價稅率

地價稅屬於地方稅,採「總歸戶制」,意思是同一縣市內的土地會合併計算地價總額,再依課稅級距採累進稅率課徵。

「地價稅率」以地方規定的公告地價為基礎, 並以用地類型來決定,計算方式主要分為兩種:

基本稅率

以各直轄市或縣(市)土地 7 公畝的平均地價 為「累進起點地價」,若土地合併後的總額未超過累進起點地價,則適用基本稅率。

累進稅率

若土地合併後的地價總額超過「累進起點地價」,則超過部分依累進稅率課稅。

各縣市的「累進起點地價」標準不同,可向當地地方稅稽徵機關查詢,以下提供地價稅稅率的速算公式表,方便快速計算:

稅級別 = 單一縣市個人所持有土地的課稅地價總額 ÷ 該縣市累進起點地價

P 為課稅地價總額

A 為累進起點地價

| 稅級別 (斜槓房產筆記) | 課稅地價總額 (P) | 應繳地價稅額計算公式 | 稅率 |

|---|---|---|---|

| 第一級 | P ≦ A | P × 10‰ | 10‰ |

| 第二級 | A < P ≦ 6A | (P × 15‰) – 累進差額(A × 0.005) | 15‰ |

| 第三級 | 6A < P ≦ 11A | (P × 25‰) – 累進差額(A × 0.065) | 25‰ |

| 第四級 | 11A < P ≦ 16A | (P × 35‰) – 累進差額(A × 0.175) | 35‰ |

| 第五級 | 16A < P ≦ 21A | (P × 45‰) – 累進差額(A × 0.335) | 45‰ |

| 第六級 | P > 21A | (P × 55‰) – 累進差額(A × 0.545) | 55‰ |

– [例子]:

假設某縣市的累進起點地價為 100 萬, A 先生在該縣市持有的三筆土地的土地課稅地價總額為 800 萬:

● 因為地價總額為累進起點地價的 8 倍 ( 800 ÷ 100 = 8 ), 所以適用第三級稅率.

● 那麼 A 先生當年度應繳地價稅額為 (800萬×25‰ – 100萬×0.065) = 13.5 萬元.

優惠稅率

一般情況下,地價稅依照基本稅率或累進稅率計算;若土地符合特定用途,還可適用優惠稅率,稅負相對較低:

| 適用稅率 (斜槓房產筆記) |

適用土地 | |

|---|---|---|

| 2‰ | 自用住宅用地、勞工宿舍用地、國民住宅用地 | |

| 6‰ | 都市計畫公共設施保留地 | |

| 10‰ | 工業用地、加油站、停車場(不含臨時路外停車場)等事業直接使用之土地 | |

| 10‰ | 公有土地(按基本稅率徵收) | |

– [例子]:

假設某縣市的累進起點地價為 100 萬, B 先生在該縣持有兩筆土地, 則地價稅計算為:

● 第一筆土地按自用住宅用地稅率課稅, 土地課稅地價總額為 80 萬, 可以單獨計算不累進, 不需與其他土地合併地價計算總額, 所以第一筆地價稅額為 80萬×2‰ = 1,600元.

● 第二筆土地按公有土地稅率課稅, 土地課稅地價總額為 90 萬, 因為土地課稅地價總額 < 累進起點地價, 所以第二筆地價稅額為 90萬×10‰ = 9,000元.

因此 B 先生當年度應繳地價總稅額為 1,600 + 9,000 = 10,600元.

地價稅滿足自用住宅用地優惠稅率5個條件

地價稅在不同情況下,稅率差異非常大。以「自用住宅用地」為例,適用稅率僅 2‰,而「一般用地」則落在 10‰~55‰ 之間,差距至少 5 倍以上。這也是為什麼檢視土地是否符合優惠條件,對於納稅人來說相當重要。

若土地符合以下 5 項條件,即可適用「自用住宅用地」優惠稅率 2‰:

戶籍登記

土地所有權人或其配偶、直系親屬(父母、祖父母或成年子女)須在該地辦妥戶籍登記。

直系所有

地上房屋須由土地所有權人或其配偶、直系親屬所有。

使用限制

土地及地上房屋沒有出租或作為營業用途。

面積上限

- 都市土地以 300 平方公尺(3 公畝,約 90.75 坪) 為上限。

- 非都市土地則以 700 平方公尺(7 公畝,約 211.75 坪) 為上限。

全國一處

土地所有權人、配偶及「未」成年子女作為「同一生活共同體」時,全家只能選擇一處土地申請優惠稅率。

– [例子]:

家住甲縣的 C 先生已有一棟適用自用住宅用地稅率的房子, 之後到乙縣工作購屋定居, 戶籍也遷入, 如果乙縣這間房子也要申請自用住宅用地稅率, 按照規定, 自用住宅用地稅率只能選擇一處適用.

如果乙縣地價較高, 則建議選擇在乙縣申請自用住宅稅率較為省稅, 此時甲縣的房子只要有一位成年直系親屬 (父母、祖父母或成年子女) 設戶籍, 就可以同時適用自用住宅用地稅率, 不受一處的限制.

攸關地價稅率的兩個日期

地價稅是「按年課徵」的稅種,納稅義務人需要特別留意以下兩個重要的時間點:

納稅義務基準日:8/31

依《土地稅法施行細則第 20 條》規定,無論你持有土地多久,地價稅的納稅義務人,都是以當年度 8 月 31 日登記在地政事務所的土地所有權人為準:

– [例子]:

假設簽約日: 2025/06/30, 交屋日: 2025/07/10.

● 若過戶登記完成日: 2025/08/25, 因為在 8/31 前才完成過戶, 則 2025 年地價稅由「賣方」繳納.

● 若過戶登記完成日: 2025/09/25, 因為在 8/31 後才完成過戶, 則 2025 年地價稅由「買方」繳納.

稅率異動的最後期限:9/22

若土地由「一般用地」變更為「自用住宅用地」,必須主動向當地地方稅稽徵機關申請變更,並且要在開徵 40 日前(即當年度 9 月 22 日前,適逢假日展延至次一工作日)完成申報,當年度才享有優惠稅率;逾期則要等到下一年度才生效。

因此土地用途或所有權若有變更,必須特別注意申請時間,並主動向當地地方稅稽徵機關提出申請,否則政府會直接按一般稅率課稅,默默從你荷包把錢拿走而不會主動通知你。

8/31 決定誰繳稅, 9/22 決定繳多少

地價稅罰則規定

地價稅是「有房一族」每年一定要繳的稅,如果忘了申報、延遲繳納,或者刻意隱瞞不繳,政府都有相對應的罰則,這些規定主要是為了確保大家公平繳稅,避免有人規避責任。

逾期繳納地價稅的處罰

若納稅義務人未能於稅單所載的繳納期限內繳清應納稅款,將依下列規定處理:

- 每逾 3 日,按滯納金額加徵 1% 滯納金,最高以 10% 為限。

- 若逾期超過 30 日仍未繳納,則移送行政執行分署,進行強制執行。

⚠ 補充提醒:如果一直未繳納,不僅會增加額外的滯納金,還可能面臨財產被查封或拍賣的執行程序。

減免稅原因消滅未申報的處罰

納稅義務人如因符合特定條件(例如自住房屋、公益使用等)而享有地價稅減免優惠,但其原因、事實已經消滅(如不再作為自住房屋),卻未依規定主動向當地地方稅稽徵機關申報,將面臨以下處置:

- 追補原本應繳納的稅額;

- 並處以短匿稅額 3 倍以下的罰鍰。

⚠ 補充提醒:如果享有減免優惠的情況已不存在,卻沒有主動申報,就會被視為「逃漏稅」,除了補稅還可能被罰款。

地價稅常見問題

我根據實際經驗整理了最常見的幾個地價稅疑問,並搭配實務解答,協助你快速掌握重點,避開常見的錯誤認知,同時找到最有效的節稅方式,守住你的荷包:

房屋稅與地價稅是分開計算的

很多人誤以為房屋適用「自住房屋稅率」,土地也會自動享有「自用住宅用地」優惠,其實並非如此。房屋稅與地價稅屬於兩個獨立稅目,需要分開檢視並各自提出申請。

自用住宅用地優惠,全國僅限一處

地價稅自用住宅用地優惠的適用範圍,以全國為限只能選擇一處。

若夫妻在結婚前各自擁有一間房屋,並分別享有自用住宅用地優惠稅率,結婚後即使雙方在不同房屋設立戶籍,也僅能擇一處繼續適用優惠,其餘將回復按「一般用地」稅率課徵。

因此,常見做法是讓直系親屬(父母、祖父母或已成年的子女)在其他土地上辦理戶籍登記,以分散適用範圍,突破「一處限制」。

夫妻共同持有土地的申請方式

若土地是夫妻共同持分,雖然符合自用住宅用地稅率的條件,仍需由雙方各自就「自己持分」部分向土地所在地的稅務局提出申請,並繳交相關證明文件。

若僅一方申請,將導致一方享有優惠稅率,另一方則仍被課徵較高的一般用地稅率。

節稅小技巧:優先選擇公告地價高的土地

因為地價稅是依公告地價計算,若家庭名下有多筆土地要選擇申請自用住宅用地優惠,建議優先選擇公告地價最高的土地,才可以發揮最大化的節稅效益。

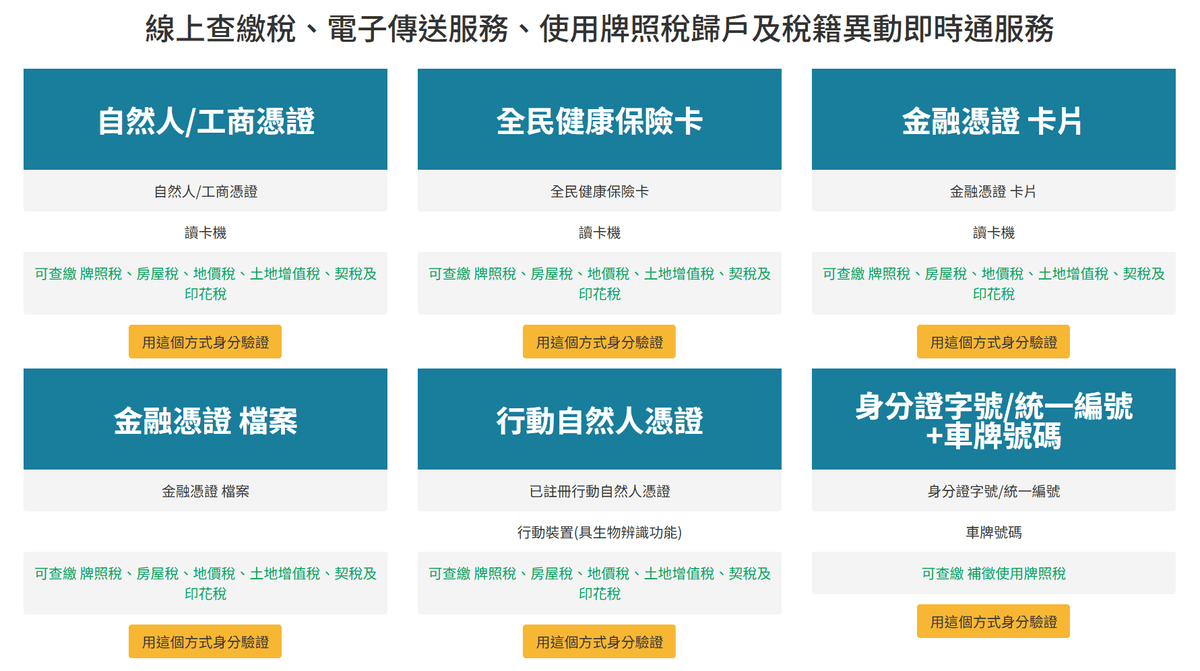

地價稅線上查繳稅系統

如果不知道自己的地價稅是多少或是尚未收到地價稅單,現在只要準備自然人憑證與讀卡機,即可直接在網路上查詢或繳交地價稅,非常方便。

查詢

查詢

寫在最後

地價稅是每年必須繳納的「持有稅」,是土地所有權人不可避免的義務。它的計算基礎包含土地地段、面積及適用稅率,往往是房地產持有成本中最容易被忽略的一筆支出。

然而,許多人不知道的是,其實地價稅並非鐵板一塊,毫無節稅空間。只要善用「自用住宅用地」稅率,並符合相關資格條件,稅率就能從一般用地稅率大幅降低,至少省下五倍以上的稅金!

忽略稅務,房產如流沙

掌握稅務,房產變燈塔

無論你是首次置產的新手,還是擁有多戶房產的資深投資者,看完這篇文章就能徹底了解地價稅的節稅竅門,讓你在合法合規的前提下,理直氣壯地減少稅賦支出,避開所有潛在的稅務地雷,聰明省錢!

© 內容版權所有|歡迎以原文連結分享本文|禁止未經授權轉載、節錄或改作